(商业地产投资及成本管控高级研修班,点击报名)

文/明哥,姚蜡

有微友问:

明哥,咨询下,像新城吾悦,不算资本化重估,通常内部测算的不带杠杆irr回报率大概多少?有没有百分之8?

可能更合适的问题是新城吾悦广场是否考虑irr回报率这个指标?因为对于以新城、万达为代表的商业地产开发商,在做投资决策时现金流才是第一位的,

主流商业地产开发模式是通过住宅/公寓等可售物业的销售回款来支持商业及酒店的开发,保持项目层面的经营现金流平衡,即以售养租。

大家开始关注持有物业投资回报率,也就是这几年的事情,正如某开发商吐槽:

......之前做开发挣快钱,配套或者政府要求做了很多自持物业,做一个两个没什么,多了慢慢就暴露问题了,大部分存量物业都是低效的,有的还要赔钱......

我们知道,销售型项目投资决策最重要的有一静一动两个指标,静态指标是销售净利率,动态指标是irr。

irr即内部收益率,是指在整个项目周期内使项目现金流的净现值NPV等于零时的收益率,irr的重要性在于它反映了资金的时间价值。

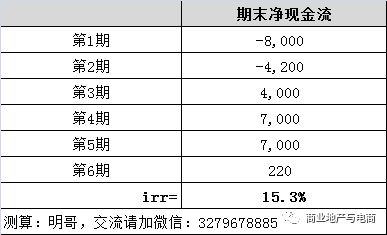

例:某项目现金流如下

当折现率为15.3%时,项目在整个计算期内净现值等于0,从而

irr=15.3%

对于持有物业如何计算irr?理论上需要知道:

1、总投资;

2、持有期间每一期经营现金流;

3、最后计算在整个项目周期内使净现值NPV等于零时的收益率。

这种方法的难点在于需要对持有物业长达几十年的剩余寿命进行预测,然而:

超过10年以上的预测都很难。

另一个更具可操作性的方法是"持有+转售"模型,即假设一个持有期,在期末按市场价值转售,此时有:

1、持有期间经营现金流=收入-运营成本-相关税费;

2、持有期末转售价值=成熟年noi/资本化率

下面我们以上海长宁来福士广场为例做一探讨,为叙述方便做了部分简化,交流探讨请加明哥微信:3279678885

上海长宁来福士广场

地处中山公园商圈的核心地段

物业类型:综合体

经营面积:26.9万平米

其中商业占比48%,办公占比52%

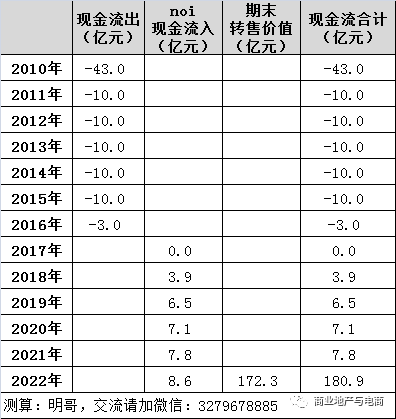

长宁来福士广场irr测算

1、长宁来福士广场总投资约96亿,其中

(1)土地成本:2010年凯德以135.6亿收购东海海外100%股权,包含7个优质资产,其中长宁来福士作价43亿,折合楼面地价18000元/平米;

(2)开发成本约53亿。

2、2017年6月主体部分开业,假设培育期3年+发展期3年,2023年进入成熟期。

3、noi测算

(1)2018年noi实际值3.92亿;

(2)2019上半年noi实际值2.84亿,全年预测6.5亿;

(3)2020-2022年,年均noi增长率假设10%;

4、资本化率取值5%,则2022年末转售价值为:

8.6亿/5%=172亿

5、在整个项目周期内使净现值NPV等于零时的收益率为7.88%,即

irr=7.88%

以上测算受增长率、资本化率等参数影响,不同的参数取值得到的计算结果也会有差异。

交流探讨请加明哥微信:3279678885

?培训:2019商业地产投资及成本管控高级研修班

?培训:产业园开发、招商与运营高级研修班

?培训:商业地产总裁班

城市奥莱合作,“阅读原文”更多地产投融资